皆さん、こんにちは。

今回は基本編に続いて、実際の運用について押さえておきたいポイントをお話しします。

基本編でメリットやデメリットはある程度ご理解いただけたかと思います。

確定拠出年金は難しい?

確定拠出年金は、公的年金の上乗せのような謳い文句なので、誰でも手軽に始められるイメージを持っている方も多いかもしれません。でも実際には運用商品の大部分は、投資信託ですので、始めてみようと思ったけれど、資料などを見ているうちに、思っていたよりも複雑そうだという事で、挫折してしまった方もいると思います。

仕組みを理解しましょう!

ここでは、運用する時に押さえておきたいポイントをお話します。

自分が積み立てたお金を、どのように考えて運用していけば良いのか、仕組みを理解できれば、そこから応用していくことは、それほど難しくないと思います。

確定拠出年金の基本的な仕組み

確定拠出年金は、皆さんが自分(もしくは会社)で、掛け金を拠出して、それを将来の年金や退職金のために、積み立てていく制度です。

イラストのような、水道とコップを例えにお話しすると、毎月拠出するお金は、蛇口から出てくる水にあたります。少ない金額で積み立てれば、蛇口から出てくる水は少ないですし、多くの金額を積み立てれば、出てくる水は多いですよね。毎月毎月積み立てたお金は、どんどん貯まっていきます。貯まったお金がコップの中に貯まっている水だと思っていただくと分かりやすいと思います。当然ですが、たくさん水を出した方が、早く、多くコップの中に貯まりますよね。

毎月の積み立てるお金の内容を考えましょう!

確定拠出年金では、考えなければならない大きなポイントが二つあります。

最初に考えるのは、毎月の積み立てるお金で、どの投資信託等に投資をしていくかという事です。上記のイラストでいうところの「蛇口」から出てくる水の内容です。最初にもお伝えした通り、確定拠出年金の運用商品は大部分が投資信託です。積み立てたお金で、毎月少しずつそれらの投資信託を購入していきます。

分散投資しましょう!

例えば毎月2万円ずつ積み立てている場合、毎月2万円分ずつ投資信託を購入していきます。(実際に積み立てるときには手数料が引かれます)一つの商品に全額投資することも可能ですが、中身をいくつかに分けて、分散投資も出来ます。2種類の物に分けて50%ずつでも出来ますし、30%と70%のように、それぞれの割合を変えて投資することも出来ます。10種類に分けてそれぞれ10%ずつのように細かく分けることも可能です。合計が100%になっていれば、基本的にどんな組み合わせも可能です。いくつかに分けて積み立てるのは分散投資になりますし、おススメですが、かといってあまり細かく分けすぎると、後で自分でもよく分からなくなってしまったりする可能性がありますので、2~5くらいで考えられると良いかと思います。

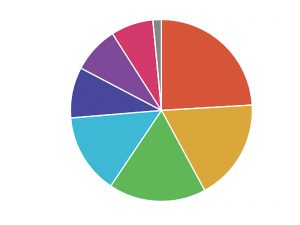

運用できる商品は、国内株式、外国株式、国内債券、外国債券、国内REIT(不動産投資信託)、外国REIT、バランス型(株や債券などをミックス)などがあります。これらの商品は景気などによって変動があるタイプの商品なので、その時の状況によってプラスになる事もあれば、マイナスして元本割れすることもあるリスク商品です。

これとは別に変動の無い、元本確保型の商品もあります。

金融機関によって運用商品は変わる

選べる運用商品の種類や数は、口座を開設している金融機関によって、異なります。

例えばネット証券で口座を開設された場合、扱っている運用商品が50以上もある場合もあります。こうなってくるといったいどれを選んだら良いかという判断も難しくなりますよね。

確定拠出年金に向いている投資信託はどんなの?

現代はインターネットの時代ですので、確定拠出年金で取り扱っている投資信託の運用状況なども、簡単に調べることが出来ます。選ぶときの参考にしてみる良いです。

確定拠出年金に向いているのは、一時的に大きく利益が出ているような商品よりも、長期間に渡って安定してプラスが出ているような商品を選ぶと良いと思います。

インターネットで調べた場合でも、過去の積み立てデータなども検索できるものもありますので、活用してみてください。

毎月積み立てる運用商品の種類ですが、いつでも変更することが可能です。内容も配分も、その時の状況によって見直していくことが重要になってきます。

長い目で見てコツコツ積み立てましょう!

ただ確定拠出年金は、一時的な利益を追求するような投資ではありません。老後に向けて中長期的に積み立てで運用する投資ですので、掛け金の配分割合は、頻繁に見直したりする必要はありません。確定拠出年金の積み立ての仕組みは、毎月決まった金額を積み立てていく方法ですので、ドルコスト平均法という投資の手法になります。ドルコスト平均法は長期の積み立てに向いている投資の方法ですので、価格が変動する物に継続的に投資していく確定拠出年金には適した方法だと思います。

一時的な変動に惑わされることなく、気長に継続していくことで効果を発揮してきます。

これが最も重要!貯まっている資産を見直そう!

毎月の掛け金の配分割合を考えるよりも、もっと重要なポイントが有ります。

前出のイラストでいうところの「コップ」の中身の見直しです。

毎月の掛け金は、同じ金額ずつ積み立てられていきますので、年月が経つとだんだん貯まっていきます。

例えば長年、株式投資信託に毎月の掛け金を配分して積み立てを続けてきた場合、株価が上昇して、株式投資信託の評価額が上がってくると、当然ですが、それまでに株式投資信託で積み立てた資産も、それと同様に増えてきます。

相場環境が良くて、運用の状況も好調なときは、問題は無いのですが、重要なのは運用が悪化した局面です。この時にそれまでに積み立てた株式投資信託の価格が下がってくると、当然それまで貯めていた資産の評価額も下がります。せっかくコツコツ積み立てたものがマイナスになってしまうのは、困りますよね。

スイッチングを上手に活用して、守りながら殖やす!

ここで重要になってくるのが「スイッチング」です。スイッチングというのは預けている資産の預け替えの事です。イラストでいう「コップ」の中身の見直しです。具体的には預けている資産を一旦売却して、他の資産を購入する事です。

例えば株価が下がっていく局面で、預けている資産の大部分が株式投資信託で運用していた場合、株価の下落によって、貯まっている資産も下がっていきます。ここでスイッチングをして、一旦株式投資信託を売却して、例えば株価が下がっている時に下がりにくい、債券投資信託に入れ替えたり、場合によっては、このタイミングで、元本確保型の商品を選択するというのも一つだと思います。

このスイッチングという作業を、必要に応じて行っていくことで、確定拠出年金で運用する資産も効果的に増やしていくことが、可能だと思います。

多くの方は、毎月の拠出する掛け金の配分の方ばかりに気を取られがちですが、すでに貯まっている資産の内容を適宜見直していくことが、最も重要なポイントになります。

しっかり運用、明るい老後

昔と違って、今は自分で自分の将来の資金を準備する時代です。

上手に運用して、ゆとりある老後を迎えましょう!

2017年9月

コメント